Opzione finanziaria: Guida completa agli strumenti derivati

Introduzione alle opzioni finanziarie

Le opzioni finanziarie sono contratti derivati fondamentali nel mondo della finanza. Vengono utilizzati nella speculazione e nell'operazione di copertura. Questi contratti forniscono agli investitori il diritto, ma non l’obbligo, di acquistare o vendere l’attività sottostante a un prezzo definito durante un periodo di tempo specifico. In questo articolo esploreremo cos'è un'opzione, come funziona, quali tipologie esistono, quali vantaggi e rischi possono offrire e quale normativa vigente regola l'utilizzo delle stesse.

Cos'è un'opzione?

Un'opzione è un contratto che dà all'acquirente il diritto di acquistare, opzione call, o vendere, opzione put, un'attività sottostante a un prezzo prefissato, prezzo d'esercizio, Sconto, entro una scadenza determinata. Le opzioni si utilizzano comunemente per azioni, indici, valute e materie prime.

Componenti di un'Opzione

- Prezzo d'Esercizio - Strike Price: È il prezzo al quale il titolare dell'opzione può acquistare o vendere l'attività sottostante.

- Data di scadenza: la data in cui o prima della quale l'opzione scadrà.

- Premio: il prezzo dell'opzione che l'acquirente paga al venditore per il diritto conferito dal contratto.

- Attività sottostante: l'attività di riferimento, come azioni o materie prime, in base al quale l'opzione ricava valore.

Tipi di opzioni

Esistono diversi modi in cui le opzioni possono essere classificate, ma le categorie principali sono le seguenti:

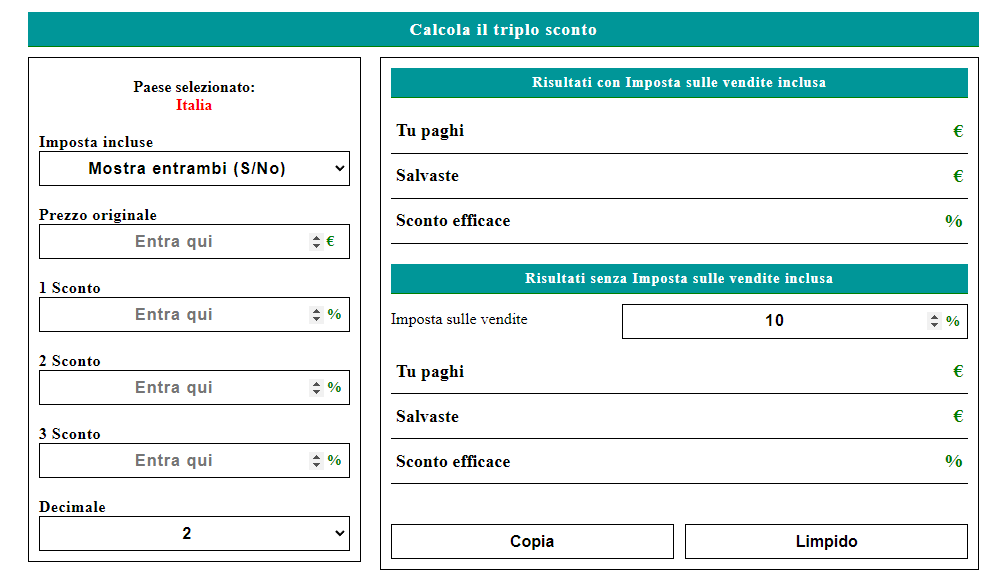

Calcolare Sconto

Calcolare Sconto

1. Opzioni call

Queste opzioni call forniscono all'acquirente il diritto di acquistare l'attività sottostante a un prezzo specificato, o a un prezzo di esercizio. Percentuale, Gli investitori acquistano un'opzione call quando prevedono un aumento del prezzo dell'attività. Esempio: un investitore acquista un'opzione call per acquistare azioni di una società, aspettandosi che prima della scadenza il prezzo sarà più alto.

2. Opzioni put

Le opzioni put danno all'acquirente il diritto di vendere l'attività sottostante a un prezzo di esercizio stabilito. Gli investitori acquistano put quando prevedono un calo del prezzo dell'attività. Esempio: un investitore acquista un'opzione put sulle azioni di una società, prevedendo che il prezzo scenderà.

Come funzionano le opzioni?

Le opzioni funzionano tramite un contratto tra due parti: l'acquirente e il venditore, o scrittore dell'opzione. Ecco come funziona:

Come funziona

- Acquisto dell'opzione: l'acquirente paga un premio per questo privilegio di acquistare o vendere l'attività sottostante.

- Movimento del prezzo: durante la durata di un'opzione, il prezzo dell'opzione cambia a seconda della fluttuazione del prezzo dell'attività sottostante.

- Esercizio dell'opzione: alla scadenza dell'opzione, l'acquirente ha tre opzioni: eseguire l'opzione, vendere l'opzione a una terza parte o lasciare che l'opzione scada.

- Chiusura dell'opzione: se l'opzione non è redditizia, l'opzione potrebbe scadere senza valore e il titolare potrebbe perdere solo il premio pagato.

Vantaggi delle opzioni

- 1. Flessibilità: Le opzioni sono disponibili agli investitori per perseguire varie strategie che spaziano dalla copertura del rischio alla speculazione sulla variazione di prezzo dei titoli.

- 2. Leva finanziaria: Con il pagamento di un premio, le opzioni garantiscono il controllo su una parte maggiore del titolo sottostante con un investimento iniziale relativamente basso.

- 3. Gestione del rischio: Le opzioni consentono di coprire o coprire le perdite nei propri investimenti correnti contro variazioni di prezzo volatili, Tasso Di Sconto limitando così la perdita.

- 4. Potenziale di guadagno in mercati leggermente fluttuanti: Gli investitori possono anche trarre profitto nei mercati laterali con strategie di opzioni come "options straddle" o "strangle".

Rischi delle opzioni

- 1. Rischio di perdita del premio: Se l'opzione scade senza valore, l'acquirente perde l'intero premio pagato per l'opzione. Ciò accadrà se il movimento del mercato non è favorevole.

- 2. Complessità: Le opzioni possono essere strumenti complessi e, se non ben comprese, possono portare a decisioni di investimento sbagliate.

- 3. Rischio di controparte: Poiché i contratti OTC sono negoziati direttamente tra due parti, c'è il rischio che la controparte non sia in grado di adempiere o consegnare il contratto.

Strategia di trading di opzioni

Esistono molte strategie di trading che coinvolgono le opzioni; ecco alcune di esse:

1. Covered Call

Quando si possiede l'attività sottostante mentre si vendono opzioni call contro di essa, la strategia è considerata una covered call. Questo è un modo per generare un reddito extra dal premio ricevuto, riducendo così il costo complessivo dell'attività.

2. Put protettivo

Questo comporta l'acquisto di un'opzione put su un'attività che è già in proprio possesso. Questa strategia protegge da una perdita subita a causa di un calo del prezzo dell'attività sottostante.

3. Straddle

Questo consiste nell'acquisto simultaneo di un'opzione call e di un'opzione put con lo stesso prezzo di esercizio e la stessa data di scadenza. Questa strategia è utile quando è prevista un'elevata volatilità ma non è possibile determinare la direzione in cui si muoverà il prezzo.

Regolamentazione e legislazione

Le opzioni sono contratti vincolati da normative europee e nazionali. La Consob rappresenta l'Autorità nazionale per le comunicazioni e, insieme alla Banca d'Italia, è l'autorità preposta alla vigilanza nel campo dei mercati finanziari.

- 1. MiFID II: La Direttiva sui Mercati degli Strumenti Finanziari, comunemente denominata MiFID II, impone requisiti in materia di trasparenza e tutela degli investitori. Anche la negoziazione di opzioni rientra nell'ambito di questa disposizione.

- 2. Obblighi di segnalazione: Le transazioni con opzioni devono essere segnalate agli organismi di regolamentazione competenti per garantire la trasparenza e la correttezza del mercato.

Conclusioni

Le opzioni finanziarie sono strumenti versatili e potenti che offrono opportunità di investimento e protezione contro i rischi di mercato. Tuttavia, è fondamentale comprendere appieno il loro funzionamento, i vantaggi e i rischi associati prima di intraprendere operazioni con questi strumenti.