Prestito Vitalizio Ipotecario: Guida Completa

Prestito Vitalizio Ipotecario: Introduzione

L'equity release, comunemente indicato come mutuo inverso, è un'opzione finanziaria progettata principalmente per individui di età superiore ai 60 anni quando si desidera la liquidazione contro il valore di una casa senza doverla vendere. Ciò consente l'accesso ai fondi che consentono di mantenere la proprietà della casa fino alla morte o durante un trasloco. In questo articolo discuteremo in dettaglio cos'è un mutuo per il rilascio di azioni, esattamente come funziona, Sconto, le ammissibilità e i requisiti, i vantaggi e i potenziali svantaggi.

Che cos'è un mutuo con rilascio di azioni?

Il prestito vitalizio ipotecario è una forma di finanziamento che consente appunto di trasformare in liquidità una parte del valore della propria casa. A differenza di un prestito tradizionale - in cui c'è l'obbligo di una rata mensile - qui gli interessi si capitalizzano nel tempo e vengono rimborsati solo al termine del contratto.

Funzionamento del Prestito Vitalizio Ipotecario

- Richiesta: Il proprietario della casa richiede un prestito a una banca o qualsiasi altro istituto finanziario.

- Valutazione della proprietà: l'entità finanziaria invia un perito per verificare il valore di mercato della casa.

- Erogazione: In caso di accettazione gli viene concesso un prestito e riceve l'importo in una o più rate.

- Accensione dell'Ipoteca: L'immobile viene ipotecato a favore dell'ente finanziario, Percentuale, che avrà diritto a recuperare il capitale e gli interessi accumulati al termine del contratto.

- Rimborso: Il rimborso avviene solo al verificarsi di eventi specifici, come la vendita della casa, il decesso del proprietario o il trasferimento in una struttura assistenziale.

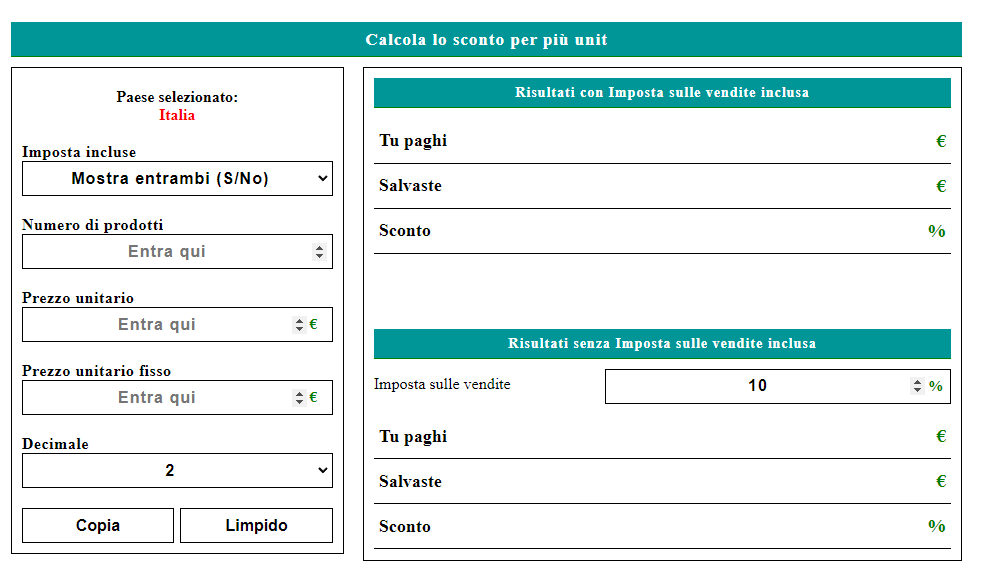

Calcolare Sconto

Calcolare Sconto

Requisiti per Accedere al Prestito Vitalizio Ipotecario

- 1. Età del Richiedente: Il richiedente deve avere almeno 60 anni. Questa è una condizione vitale poiché il prestito viene messo a disposizione di un individuo che desidera godersi la propria casa durante la vecchiaia.

- 2. Proprietà della casa: La casa deve essere di proprietà esclusiva del richiedente e deve essere residenziale. Deve inoltre essere in buone condizioni e avere un valore sufficientemente elevato da coprire l'importo richiesto.

- 3. Valore della casa: Il prestito può finanziare una percentuale sul valore dell'immobile, che varia dal 30% al 50%, a seconda dell'età del richiedente e delle politiche dell'ente finanziario.

- 4. Assicurazione: È spesso richiesta una polizza assicurativa sull'immobile per coprire eventuali danni o eventi che potrebbero ridurre il valore della casa.

Vantaggi del Prestito Vitalizio Ipotecario

- 1. Accesso a liquidità immediata: si può ottenere liquidità senza perdere l'immobile - ovvero poter continuare a vivere nella propria casa.

- 2. Nessun Pagamento Mensile: A differenza di un prestito, non è richiesta la restituzione con pagamenti mensili, il che può alleviare il carico finanziario del richiedente.

- 3. Uso Flessibile dei Fondi: Il denaro che ne risulta può essere applicato alla copertura di spese mediche o ristrutturazioni - o semplicemente all'aumento della qualità della vita.

- 4. Stabilità economica: Consente di affrontare spese impreviste senza il rischio di vendere la casa o di ricorrere a prestiti a tassi di interesse molto elevati.

Punti critici del mutuo con rilascio di capitale

- 1. Accumulo di interessi: Gli interessi si accumulano nel tempo e possono comportare un sostanziale esaurimento del capitale della casa. Alla rivendita o alla morte, Tasso Di Sconto l'importo da pagare sarà di gran lunga superiore al valore della casa.

- 2. Rischio di perdere la casa: In caso di morte del richiedente o di essere inviato in una casa di cura, gli eredi potrebbero dover vendere la casa per estinguere il debito.

- 3. Costi aggiuntivi: Ci sono costi associati a questo, che includono spese notarili, spese di perizia e copertura assicurativa, che si aggiungono al costo complessivo del prestito.

- 4. Mancanza di comprensione: Molti richiedenti potrebbero non rendersi conto delle implicazioni a vita di un mutuo con rilascio di capitale e dovrebbero essere adeguatamente informati prima di procedere.

Come richiedere un mutuo vitalizio con cessione del capitale

- 1. Ricerca offerte: Inizia a ricercare le offerte fatte da banche e altri istituti finanziari. È piuttosto importante poiché devi considerare i tassi di interesse, le condizioni e le spese extra.

- 2. Preparazione dei documenti: Prepara il tuo documento, tra cui:

- Identificazione

- Certificato di proprietà della casa

- Valutazione della casa

- 3. Domanda di valutazione: Fai valutare la tua proprietà da un esperto o direttamente da un istituto finanziario.

- 4. Presentazione del modulo di domanda: Compila il modulo di domanda con i dettagli forniti dall'istituto, insieme alla presentazione dei documenti richiesti.

- 5. Attendi l'approvazione: Quindi, l'istituto esaminerà la tua domanda e ti farà sapere del tuo destino entro un certo periodo di tempo.

Conclusione

La soluzione più interessante per avere liquidità gratuita senza ricorrere alla propria casa è rappresentata dal cosiddetto prestito "vitalizio ipotecario". Questo prestito offre la possibilità di migliorare la qualità della vita durante gli anni della vecchiaia, ma bisogna essere pienamente consapevoli e molto attenti quando si ricorre a un prestito di questo tipo.